来源:一视财经

华夏基金,中国公募的老牌劲旅,位居行业规模“第二把交椅”。

作为行业老二,华夏基金去年有着看似不错的业绩数据。

据的业绩快报,2024年华夏基金实现营业收入80.31亿元,净利润21.58亿元,同比分别增长9.61%和7.2%。

然而,简单的财务数字背后无限细分,从不同维度能看出不同的治理景象。

更为重要的是:上述业绩增幅,与华夏基金持有人的投资体验难以划上等号。

部分投资者将养老用途的资金托付给这家公募,但持有体验难言“舒适”。

养老产品“破净”

作为中国基金巨头,华夏基金在养老产品的布局持续多年,更曾与海外公募巨头进行合作,一度在此领域“显露度”颇高。

早在2018年,中国首批养老目标基金获批之时,华夏基金在当年和养老金领域专家富达国际建立独家合作伙伴关系。

此后,华夏基金陆续发行了多只封闭型的养老目标日期基金、养老目标风险基金。

据公开报道,华夏基金总经理李一梅在2024年末在一场论坛表示:如果要实现投资者投资体验的提升,单一产品不再是一个终极的答案,更多的答案是构建一个组合,提供一个解决方案。

实际上,公募推出的养老基金就是一种组合方案,穿透之后以FOF(基金中的基金)面向普通投资者。

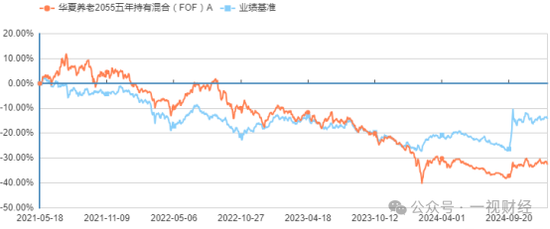

以华夏养老2055五年持有混合为例,最新净值仅为0.6933(2025年2月27日),这只产品成立日期为2021年5月18日。

还差三个月,上述养老产品运作就要满四年时间,但净值却远远低于一元面值。

显而易见,这只产品处于“破净”状态,而且距离回本的一元面值有着三十个百分点的距离。

这多多少少对投资者产生如下尴尬影响。

比如:远低于1元的净值数据,容易让投资者产生心理恐慌,误以为基金处于亏损状态,从而影响投资信心。

再如:基民对基金经理的投资能力产生质疑,尤其是如果基金长期表现不佳,特别是持有超过三年依然无法盈利。

更为重要的是,一只产品净值无法及时修复净值,但基民每年依然要上缴管理费、托管费等,则会让投资者对基金管理人失去信心。

近三年以来,中国公募市场净值回撤显著的产品不在少数,但一只标榜为养老的产品,让如今养老前景不确定的基民大军如何安慰自己。

对于华夏上述产品,这通常需要市场有着系统性行情,叠加基金经理能够踩准市场节奏,实现30%的上涨才能够让首批投资者回本,到了2026年5月就要结束第一个五年封闭期了,对基金经理和投资者的心理都是一种考验。

面对上述中风险等级产品的净值曲线,再结合2025年1月李一梅的公开撰文:面对超7亿户个人投资者,基金业增加资产丰富度,持续提升投资者持有体验;坚定推进降费让利,加大基金分红力度,为投资者带来更多获得感。

微妙的联系

观察发现,华夏基金发行了多只养老产品,包括目标日期为2035年、2040年、2045年、2050年和2055年,另有数只封闭期一年、三年和五年的养老定位的产品。

在整个行业内,华夏基金可谓养老产品线布局全面的公募管理人。

统计发现,“破净”的产品包括:华夏福泽养老目标2035三年持有混合、华夏福源养老目标2045三年持有混合、华夏安盈稳健养老目标一年持有混合、华夏均衡养老目标三年持有混合、华夏均衡养老目标三年持有混合。

虽然基金产品跌破净值并非罕事,但养老产品“破净”,反映出基金经理并没有平滑净值曲线的深度功力,而基民购买养老基金就是力求稳健,而不是苦苦等待净值曲线的回升。

之所以出现上述问题,与公募行业的销售导向有着微妙关系。

公开报道中,2022-2024年全行业累计超过10只养老FOF清盘,多与基金规模过于迷你而触碰清盘线有关。

这种情形直接打碎了注资参与养老基金投资的基民计划,而数年前养老FOF兴盛之时,各大公募均卖力营销,而如今随着市场销售热点的变化,基金机构的持续营销投入也在降低,甚至到了无人问津的地步。

看看历年主动选股策略的爆款基金、指数ETF的火爆发行、赛道产品的卖力营销,都能形成巨大的规模效应。

多重压力

据天天基金网,截至目前华夏基金的基金数量高达814只,对应1.69万亿元的规模,究竟背后一家管理人投入多少精力和成本在发行阶段?在后续运作阶段,特别是业绩不佳、规模萎缩的阶段,给了多少支持?

与养老FOF的困境一样,华夏基金的ETF(交易所交易基金)也有类似境况。

熟悉公募市场的基民想必了解,华夏基金过去数年大力推行ETF,几乎成为了中国版的先锋领航,在权益投资者群体中影响颇大。

据公开报道,截至今年2月中旬,华夏基金的ETF有超过七成的规模不足10亿元,且其中近三分之一的基金规模没有超过1亿元。

迷你ETF的潜在风险被外界知晓。通常来讲,迷你ETF流动性较低,同时有较高的价格波动风险和清盘风险。

这里面就涉及一个更深层次的问题——营销思维对基金管理的影响。

诸多公募机构均在发行阶段十分卖力,与代销渠道紧密配合,后者也会在新发基金阶段获得更高的激励。

然而,当基金运作之后,以及遇到相关操盘难题导致净值表现不佳,持续营销的影子就很难见到。

那么,相关基金阶段性处于“破净”或者规模不断萎缩之时,基金公司的营销重点若只盯着“风口”上新发基金,可能引发多重潜在风险。

比如:缺乏新资金流入,加上投资者可能因亏损而赎回,基金规模会不断缩小,进而影响基金经理的投资操作,形成负向循环。

再如:产品规模迷你,或者净值长期处于回撤的显著位置,同时缺乏基金管理人的及时沟通和持续营销,那么将进一步影响基金公司的品牌形象和市场声誉。

又如:基金长期处于不良状态却占用市场资源,无法实现资源的有效配置,降低了市场的资金利用效率,叠加诸多产品设置封闭期,基民无法随时赎回,无法进行资产组合的重新配置,丧失一次又一次的机会。

华夏基金需要面对上述难题进行一番思量和科学规划,投资不仅仅是投资本身的事情,也涉及着与基民的沟通,而且这一链条都需要以基民的利益为重。

还没有评论,来说两句吧...